Как Заполнить Декларацию 3 Ндфл При Продаже Машины Образец

Оглавление статьи. Сроки предоставления декларации 3-НДФЛ и ответственность Ситуации может быть две – если вы продаете имущество, бывшее у вас в собственности не более 3-х лет, и если вы им владели более 3-х лет. В первом случае декларация предоставляется не зависимо от того, получили ли вы доход по результатам продажи или нет – отсутствие налоговой баз также требует подтверждения. Во втором случае никакой отчетности в ФНС вам предоставлять не придется. Сроки предоставления Декларация должна быть предоставлена в до 30 апреля года, который следует за отчетным.

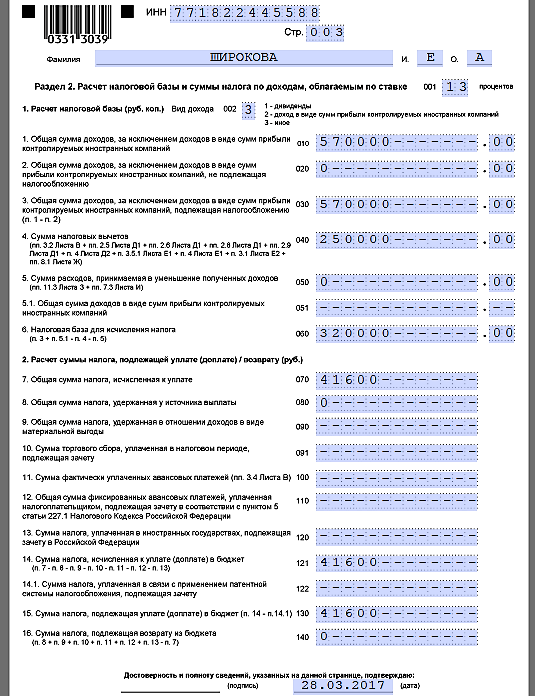

- Образец Заполнения Декларации 3 Ндфл При Продаже Машины

- Образец Заполнения Декларации 3 Ндфл При Продаже Автомобиля 2016

Смотреть видео. То вам нужно заполнить декларацию 3. Как заполнить. 3-НДФЛ при продажи машины.

- Как не платить налог с продажи авто. Образец заполненной декларации 3-НДФЛ. Из этой статьи (и комментов) не понятно как заполнять декларацию 3-НДФЛ после продаж 2х и более машин. Можно ли использовать разные вычеты в одной декларации? Машину продал за 170, ДКП есть, но НЕТ ДКП за сколько покупал, помню что за 200 (в этом случае придется писать заявление в свободной форме об утере покупного ДКП и писать что там была сумма 200); 2. Машина куплена за 100 продана за 180 все ДКП есть.

- Заполнение 3-НДФЛ при продаже. Как заполнить 3-НДФЛ при. Заполнить декларацию 3.

Так, например, если вы продали свое транспортное средство в 2017 годe, то декларация при продаже автомобиля предоставляется с 1 января по 30 апреля 2018 года. Декларацию можно предоставить несколькими способами:. Отнести самостоятельно в налоговую.

Отправить заказными письмом с описью вложения по почте. Воспользоваться специальным онлайн сервисом, который поможет при заполнении. Итак, если вы не хотите никому платить деньги, то здесь мы наглядно покажем, как заполнить при помощи программы «Декларация». Прежде всего, необходимо и установить к себе на компьютер.

В этом проблем возникнуть не должно. Теперь рассмотрим ваши действия по шагам. «Задание условий» Начинаем заполнять с поля задания условий – ставим галочку напротив «3-НДФЛ», в том случае, если вы являетесь гражданином России. Выбираем номер налоговой инспекции (состоит из 4- цифр), указав в соответствии с вашим местом жительства ИФНС из открывшегося списка. Если вы первый раз подаете декларацию, то номер корректировки указываем «0», либо указывает очередной номер корректирующего отчета. В поле «признак налогоплательщика» выбираем «Иное физическое лицо» – если предоставляется гражданином, который не является предпринимателем, адвокатом, нотариусом и т.д. При продаже автомобиля и имущества в поле «имеются доходы» ставим галочку, как у нас в примере.

Если декларация предоставляется лично или почтой, то ставим галочку в поле «лично», а если через представителя, то в поле «Представителем – «ФЛ»» и указываем его ФИО, а также доверенность. Для выбора своей налоговой инспекции необходимо нажать на кнопку справа от графы “Номер инспекции” и найти в списке свою ИФНС. Шаг 2 заполняем поле «Сведения о декларанте» Сведения о ФИО и документе, удостоверяющем личность. Заполнение данных полей не должно вызвать у вас сложности. Все поля заполняем по порядку, как на примере, при этом необходимо обязательно нужно указать свой ИНН. Код страны и документ удостоверяющий личность выбираем из выпадающего списка.

И вносим серию, номер, дату выдачи и кем выдан документ. Сведения о месте жительства.

Здесь указываем ваш адрес регистрации, при этом необходимо указать, который соответствует вашему месту жительства. Как его узнать описано у нас на сайте. Заполнение остальных граф не должно вызвать сложностей. Заполняем поле «Доходы полученные в РФ» Так как мы рассматриваем вариант заполнения 3-НДФЛ при продаже авто, то мы выбираем доход по ставке «13%» и указываем новый источник получения прибыли – в нашем случае это будет ФИО покупателя вашего автомобиля. Для этого необходимо нажать на ставку 13% (написана желтым цветом), далее на плюсик в графе “Источники выплат”.

Далее вам необходимо будет внести данные о доходе. При продаже автомобиля код дохода в декларации 3-НДФЛ указываем 1520. В графе «сумма дохода» указываем ту сумму, за которую вы продали свое транспортное средство.

Графа код вычета заполняется следующим образом: Нет документов, подтверждающих покупку вами автомобиля Ставим Код 906, если у вас отсутствуют подтверждающие документы на покупку вами данного автомобиля. При этом, у вас есть право на вычет в размере в 250 тыс.

Если вы продали автомобиль, стоимостью 375 тысяч рублей, то вы имеете право применить вычет в 250 рублей, тогда сумма налога (13%) будет взиматься следующим образом: 375 тыс. 13% = 16 250 рублей. В графе «Сумма вычета (расхода)» в этом случае указываем сумму 250 тыс. Рублей, при этом она не должна превышать сумму вашей продажи.

Например, вы продаете авто за 375 тыс. Рублей, в этом случае можно взять вычет полностью, а если продаете за 150 тыс.

Рублей, то и сумма вычетов составит 150 тыс. Есть документы, подтверждающие покупку вами автомобиля Если у вас сохранился договор купли-продажи вами своего автомобиля, то указываете код 903. Если стоимость покупки была больше стоимости продажи, т.е. У вас фактические не возник доход, то сумма расхода ставится та же, что и сумма продажи, при этом налог у вас будет равен нулю. Например, если вы купили машину за 700 тыс.

Рублей, а продаете за 675, в таком случае сумма дохода и вычета будет равна 675 тыс. Сумма налога равна нулю. Если сумма покупки вами автомобиля меньше, чем сумма продажи, то возникает налоговая база, с которой взимается 13% налога.

Так, например, если вы приобрели автомобиль за 600 тыс. Рублей, а продали его за 650 тыс.

Рублей, в таком случае в графе «сумма дохода» пишем 650 тыс. Руб., а в графе «сумма вычета» – 600 тыс. Таким образом налог будет равен 650 000 – 600 000. 13% = 50 000. 13% = 6 500 рублей. У вас должно быть два договора купли-продажи автомобиля – первый подтверждает сумму вашей покупки и будет являться основанием для вычета, а второй – продажей, которая будет вашим доходом. Копии данных документов необходимо будет приложить к декларации.

Сохранение и печать После того, как декларация заполнена и проверена, вы можете ее сохранить в формате tif, чтобы распечатать позднее. Либо можете сразу нажать на печать и распечатать декларацию 3-НДФЛ. Далее вам необходимо будет предоставить в ФНС удобным для вас способом. Добрый день, Андрей! Не имеет значение брали ли вы кредит на покупку машины или нет.

И не важно, какой был первый взнос. Будет иметь значение только сумма покупки транспортного средства. В вашем случае это 1 300 000. Сумма продажи 1 100 000 – эту цифру вы указываете в графе получения дохода, в графе вычета, код 903 – указываете тоже 1 100 000.

К декларации необходимо будет приложить копии обеих договоров, подтверждающих цифры продажи и покупки. Налог платить не придется. Кредитный договор не нужен, так как сумма покупки указана в договоре о его приобретении. Добрый день, Александр!

Что за ерунда, какие могут быть чеки?) Вы физическое лицо, продали машину другому физическому лицу и не обязаны при этом покупать кассовый аппарат, чтобы совершить эту сделку. Подтверждение вычета является подписанные между сторонами договоры о приобретении и продаже машины. Если у вас есть эти два договора, то оформляете декларацию 3-НДФЛ, прикладываете копии этих документов и все. Если вы купили машину за 440 тыс., а продали за 540 тыс., то соответственно НДФЛ будет равен 13 тыс.

Рублей: (540 000-400 000).13%. Добрый день, Дарья!

Налоговая не будет разбираться – занижена стоимость авто или нет. Они учитывают только стоимость по предоставленным документам. В вашем случае стоимость авто было 837 тыс.

Рублей, а продали его за 890 тыс. Рублей, таким образом доход составил 52 100 рублей.

НДФЛ составил 6673. К тому же если у вас отец приобретал машину за 960 рублей и владел более 3-х лет, то стоимость его может быть и 837 900 рублей. За первые 3 года эксплуатации стоимость машины может упасть до 30% от первоначальной, в зависимости от марки, комплектации и т.д. Часть оборудования приобреталось вместе с машиной, но по отдельному договору, другая часть в процессе эксплуатации. Все документы, чеки есть.

Вижу пока 3 варианта и только 2 вопроса: 1. Продажа автомобиля и всего оборудования по одному договору с указанием единой стоимости. Все продаваемое оборудование перечислено в договоре купли продажи автомобиля. Возможно тогда включение затрат на приобретение оборудования в уменьшение налогооблагаемой базы при продаже автомобиля? Если в договоре продажи указать отдельно стоимость оборудования и автомобиля, как тогда отразить продажу в 3 НДФЛ? Будет 2 декларации по автомобилю и оборудованию? Понятно что если уговорить покупателя и разделить продажу автомобиля и оборудования в разные договора, то с отражением в 3 НДФЛ по автомобилю проблем не будет.

Заранее спасибо! Покупала машину г за 599000р, продала в г в автосалон за 485000р, но не по договору купли продажи, а дали агентский договор оплатили сумму 485000р, сумма ни где в агентском договоре не указана, этот договор не предусматривает переход прав собственности на автомобиль к салону. Как мне подать теперь декларацию? В Наименовании источника выплат указать ООО “Вираж”.?

Тогда будет ли корректно прикрепить копию агентского договора, где сумма не указана и перехода во владении прав нет? Или нужно добиться от салона информации про покупателя и заново с ним заключить договор купли продажи задним числом? Будет ли это правомерно? Есть только договор покупки за 599000р. Добрый день, Зухра! Если в договоре не указана сумма продажи, то соответственно вы ее не можете подтвердить ничем.

Либо в договор вписывать сумму, либо как-то договариваться о том, что будет договор напрямую с покупателем. Поговорите с салоном, в который отдали машину. Иначе скорее всего, если вы укажете к вычету сумму 485 тысяч рублей налоговая откажет. Тогда максимум что можно вычесть – это стандартный вычет в 250 тыс. Но В этом случае Вам необходимо будет заплатить налог на доходы: (599000 – 250 000).13% = 45 370 рублей.

Поэтому решайте вопрос с автосалоном! Покупал автомобиль в марте 2014 года за 819 900,00 руб. И продал его в феврале 2016 года за 200 000 руб. Оба договора при покупке и продаже имеются.

Подскажите пожалуйста, я правильно понял, что для использования второго варианта надо код дохода делать 1520 и писать сумму не указанную в договоре купли-продажи (200т) а сумму за которую покупал я ее и в коде вычета ставить 903 и писать за сколько я ее покупал. При этом никаких нарушений нету, в части того, что машина продана за 200т а в разделе доходы стоит 819 900 и никаких налогообложений не будет.

Декларацию еще не подавал, а надо было до конца апреля 2017 года, я так понимаю за это будет какой-то штраф? Спасибо за ответ!

Добрый день, Сурен! В декларации вы указываете сумму дохода (цена продажи) в соответствии с договором продажи – код 1520. Теперь, как заполнить вычет по коду 903. Если цена покупки была больше суммы продажи, то вносите сумму одинаковую сумме продажи (фактически получен убыток).

Если сумма покупки была меньше суммы продажи (прибыль), то указываете фактическую сумму покупки и исчисляете налог на прибыль в этом случае. За не поданную вовремя декларацию придется заплатить не менее 1000 рублей штрафа. Добрый день, Оксана!

Принципиально нужно смотреть длительность владения автомобилем. Если вы точно владели машиной более 3-х лет, то никакой декларации сдавать не нужно было в принципе. А также оплачивать какие-либо налоги, даже если Вами была получена прибыль. Требования переделать декларацию налоговой незаконна.

Даже если Вы владели машиной менее 3-х лет, то у Вы вправе воспользоваться налоговым вычетом в 250 тысяч рублей. Так как вы продали машину за 230 тыс. Рублей, то вычет перекрывает вашу прибыль. Договор покупки машины можно было вообще не прикладывать, а только договор продажи. В таком случае у налоговиков не могли возникнуть вопросы в принципе.

В 2016 году мной было продано 2 автомобиля. 1-й за 250 000 руб., второй за 200 000 руб. Обеими владела менее 3-х лет. В 3-НДФЛ проставила 2 источника получения дохода (по обеим машинам).

Та, что продана за 200 тысяч – код вычета 906, сумма вычета 200 000. Вторая: код вычета 903 (есть договор покупки за 650 000 руб и договор продажи за 250 000) сумму вычета проставила эти же 250 000. Все правильно сделала?

Образец Заполнения Декларации 3 Ндфл При Продаже Машины

В декларации проставлено, что я все-таки должна заплатить налог. В налоговой пересчитают налог, если по факту дохода-то у меня и не было, правильно? Точнее сумма вычета укладывается в сумму моего дохода! Все договора будут приложены. Купила автомобиль в 2014 году за 720 тыс, договор покупки сохранился. Продала за 300 тыс в 2015 году, договор продажи не сохранился. Но есть заключение страховой компании, о сумме выплат после ДТП в размере 300 тыс и общей годных остатков автомобиля после ДТП на 680 тыс.

Просрочила на год подачу декларации. Как мне правильно сейчас поступить, можно ли восстановить через МРЭО договор продажи? У покупателя тоже не сохранился, но он готов помочь восстановить договор. Как это сделать? Можно ли приложить вместо договора продажи заключение страховой компании?

Продали машину за 900000, которая была в долевой собственности по 1/2 по Свидетельству о наследстве по закону. Договор был составлен тремя сторонами: Продавец 1, Продавец 2, Покупатель. Каждый Продавец получил по 450000. Скажите, при уплате налога можно использовать налоговый вычет 250 тыс. Только на весь объект?

Или каждому налогоплательщику? То есть, 400.13%=26000. Или 400.135=42250 (должен заплатить каждый продавец). Машиной по наследству владели менее трех лет, сами не водители, в МРЭО на себя не оформляли – сразу на Покупателя. Toca tea party скачать на андроид. Наследодатель владел машиной более трех лет.

Добрый день, Лана! То что вы не водили автомобиль никакой роли не играет. Лучшим решением было поставить на учет на 1 го из наследников, после продать по ДКП и тогда только один должен был подать декларацию, применив вычет в 250 тысяч рублей.

В данном варианте более правильно будет поделить вычет на 2-х, т.е. По 125 тысяч на каждого. Таким образом каждый подаст декларацию со следующими суммами (450 000 – 125 000). 13% = 42 250.

Если применять вычет на двоих, тогда в сумме получится, что у Вас не 250 тыс. Рублей вычетов, а 500 тысяч.

Добрый день, Александр! Наверное стоит обратиться с жалобой в ФНС. Если машина ваша, и ее не продавали, то причем тут декларация 3-НДФЛ? Иной раз инспекторы пренебрегают здравым смыслом.

Фактически оснований у вас подавать ее нет. В ПТС Вы являетесь собственником. Вы даже заполнить то декларацию не сможете, ибо где договор купли продажи? Его попросту нет.

Да и в ГИБДД нет такой информации. Так бывает, что налоговая просит предоставить декларацию и в том случае, если вы владели имуществом более 3-х лет, что также не законно. Добрый вечер, Ирина! Декларация подается всегда, если продаваемая машина была в собственности менее 3-х лет. И не важно – был ли получен доход или нет.

В вашем случае конечно вопрос спорный – если машина не проходила через ГИБДД и фамилию не прописывали в базе данных, то по идее в налоговой информации о ней нет. Но возможно как-то была передана через нотариуса.

Образец Заполнения Декларации 3 Ндфл При Продаже Автомобиля 2016

Уточните у них – подают ли они такие сведения при передаче имущества по наследству. Если машина в собственности у отца была в собственности более трех лет, то может и повезти, если вы не подадите декларацию. На всякий случай конечно можно подать декларацию, приложить документ о получении наследства, так как машина не была переоформлена на вас и применить вычет в 250 тысяч. Тут конечно лучше Вам определиться по какому пути пойти, ибо факт продажи был и по закону у вас возникает необходимость предоставить декларацию.

Но есть большая вероятность, что никто и “не заметит” ее отсутствия. Добрый день, Руслан! В графе продажи в ставите 1 млн, а в графе покупке 250 тысяч, а с разницы в 750 тысяч необходимо оплатить налог в размере 13%, он составит 97 500 рублей. Это все по договорам купли продажи. Информация может быть передана в ИФНС. Лучше конечно договор сделать на сумму приобретения. Это как правильно.

Если договор не приложите, то в этом случае могут возникнуть вопросы, в том числе оценка авто по рыночной стоимости. Или запрос данных в ГИБДД. В любом случае лучше сделать ДКП на авто на туже сумму, за что и купили.